기업의 경영에 대한 평가는 전통적으로 회계적 방법을 통해 이루어지고, 이를 위해 기업에서는 재무제표를 작성한다.

그렇다면 먼저 재무제표란 무엇일까

재물 財 힘쓸 務 모두 諸 겉 表

한자 그대로 직역하자면, 재무제표는 재무에 관해 힘쓴 사항을 적어놓은 모든 표를 일컫는 말이다.

즉, 재무제표는 그 자체로 무언가 하나가 있는 것이 아니라

기업의 재정 성과 및 상태를 나타내기 위한 여러가지 보고서들을 일컫는 말이다.

통상 재무제표는 재무상태표, 손익계산서, 현금흐름표, 자본변동표, 주석으로 구성되어 있다.

그 중에서도 재무상태표에서 도출되는 기업의 재무건전성과 성과평가를 위한 지표인

부채비율, ROE, ROA에 대해서 간단하게 개념을 잡고 가보자.

1. 재무제표 중 재무상태표 간단하게 보기

재무상태표는, 특정한 시점(통상 연말을 기준으로 한다)에 그 기업의 재무상태를 나타내는 것이고,

예전에는 대차대조표로 불리웠다.

"복식부기"라는 개념으로 경제행위가 차변과 대변에 동시에 기록되기에 그렇게 불리운 것이다.

복식부기는 배드민턴 단식 복식 생각하면 된다. 단식은 혼자지만 복식은 둘인 것처럼

돈이 나가고, 대신에 무언가를 사왔다면 그 두가지를 양쪽에 모두 적어주는 것이 복식부기이다.

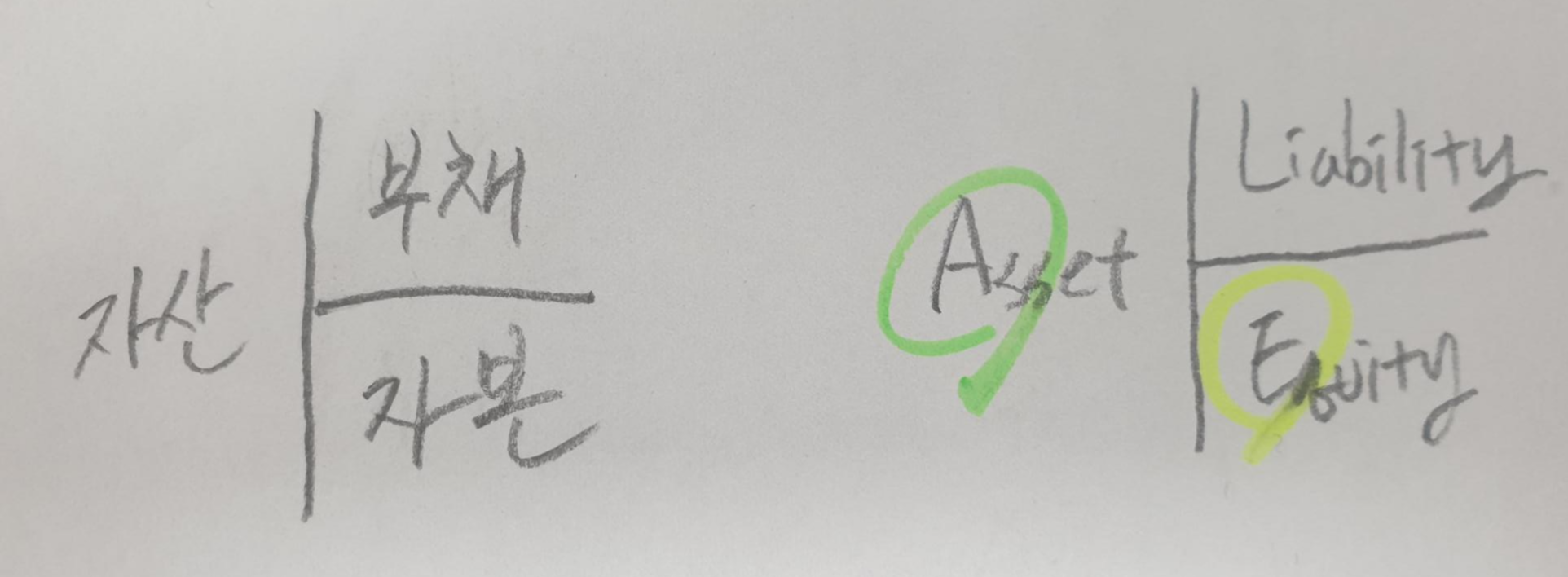

왼쪽은 차변, 오른쪽은 대변이라고 부르고, 재무상태표에서 차변은 위 그림처럼 자산을 적어주고

대변에는 그 자산의 성질이 내 돈인지, 남의 돈인지에 대해 적어준다.

예를들어, 회사 운행용 쏘나타를 현금 3천만원을 주고 구매했다면

(차변) 차량운반구 30,000,000 | (대변) 현금 30,000,000

복식부기에는 이렇게 적히는 것이다.

여하간, 기업의 모든 활동은 이렇게 복식부기로 기록이 되고 이것이 재무상태표 기록시점에 종합되어 정리가 된다.

말을 바꾸어 설명하면 기업의 자산은 내 돈 주고 산 자기자본과, 타인의 돈을 산 타인자본(부채)로 구성된다.

자산은 영어로 Asset, 자기자본은 Equity, 부채는 Liability 이다.(정확히 말하면 영어를 저렇게 번역한 것이다)

2. 부채비율

자 아까 재무상태표에서 대변을 주목해보자.

차변인 자산은 대변에서 자기자본 / 부채 두 갈래로 갈라진다. 즉, 자산은 자본과 부채로 이루어지는데

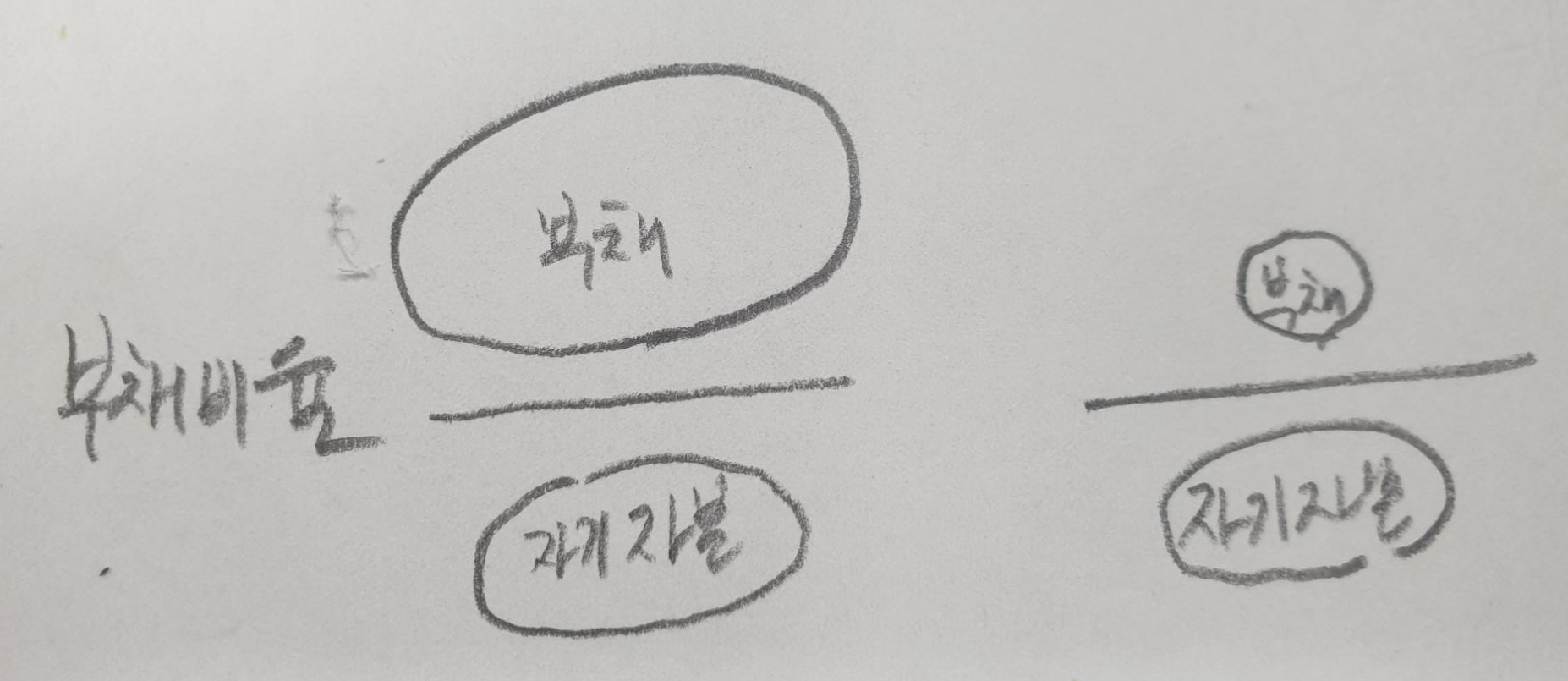

이때, 부채비율은 대변에서 부채가 어느정도 차지하는가, 타인자본의 의존도를 보는 지표이다.

부채비율 = 타인자본 ÷ 자기자본

이 때, 부채비율은 전체자산 대비 타인자본의 비율이 아니라, 타인자본 VS 자기자본임을 주의하자

부채가 무조건 나쁜 것은 아니기 때문에, 건전성 파악을 위해서 부채를 자기자본으로 얼마나 상환할 수 있는가를 들여다보는 개념이라고 생각하면 된다.

타인자본은 언젠가는 돌려주어야 하는 돈이기 때문에 자산에서 타인자본의 비중이 과다하다면 채무상환을 못해서 쓰러질 우려가 있고, 반면에 자기자본의 비중이 너무 과도하다면 부채를 활용하여 더 큰 투자로 더 큰 이익을 취할 수 있는 기회를 놓치고 있는 것이라고 볼 수도 있다.

회사가 가지고 있는 자산이 3백만원인데, 내 돈 1백만원 투자금과 은행 대출금 2백만원이 있다고 가정해보자.

다시한번 주의할 것은 전체 대비 부채비율로 따지는 것이 아니라는 것. 2백만원/3백만원 67%가 아니라

부채를 자기자본으로 얼마나 커버 가능한가 2백만원/1백만원 = 200%이다. 즉, 빚이 내 돈의 두배가 된다는 의미이다.

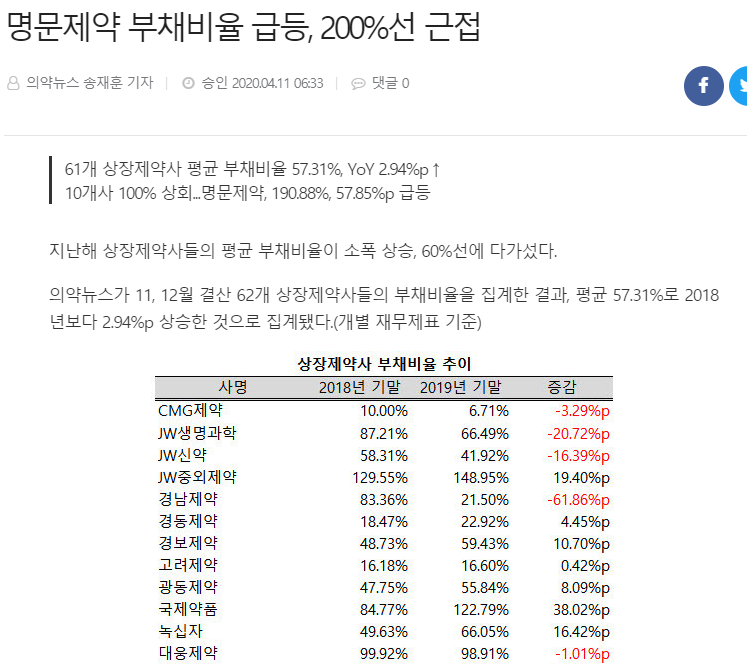

일반적으로는 부채비율 200% 선을 마지노선으로 보고, 200%가 넘어가면 적신호로 보고 있다.

3. ROA, ROE

한글로 부채비율이라고 써놓아도 알쏭달쏭한데, 이번에는 심지어 영어로 된 지표다.

하지만 겁먹지 말자. 아까 우리는 Asset(자산), Equity(자본), Liability(부채)가 무엇인지 확인한 바 있다.

ROA를 풀어쓰면 Returns On Asset(총자산순이익률)이다. 그러면 이제 느낌이 온다. 말 그대로 Asset에 대비해서 얼만큼 돌아오는가(순이익)를 가늠하는 지표다.

마찬가지로 ROE의 경우 Returns On Equity(자기자본이익률), 아 이건 자기자본 대비해서 이익이 얼마인가를 보는 지표라는걸 직관적으로 알 수 있다.

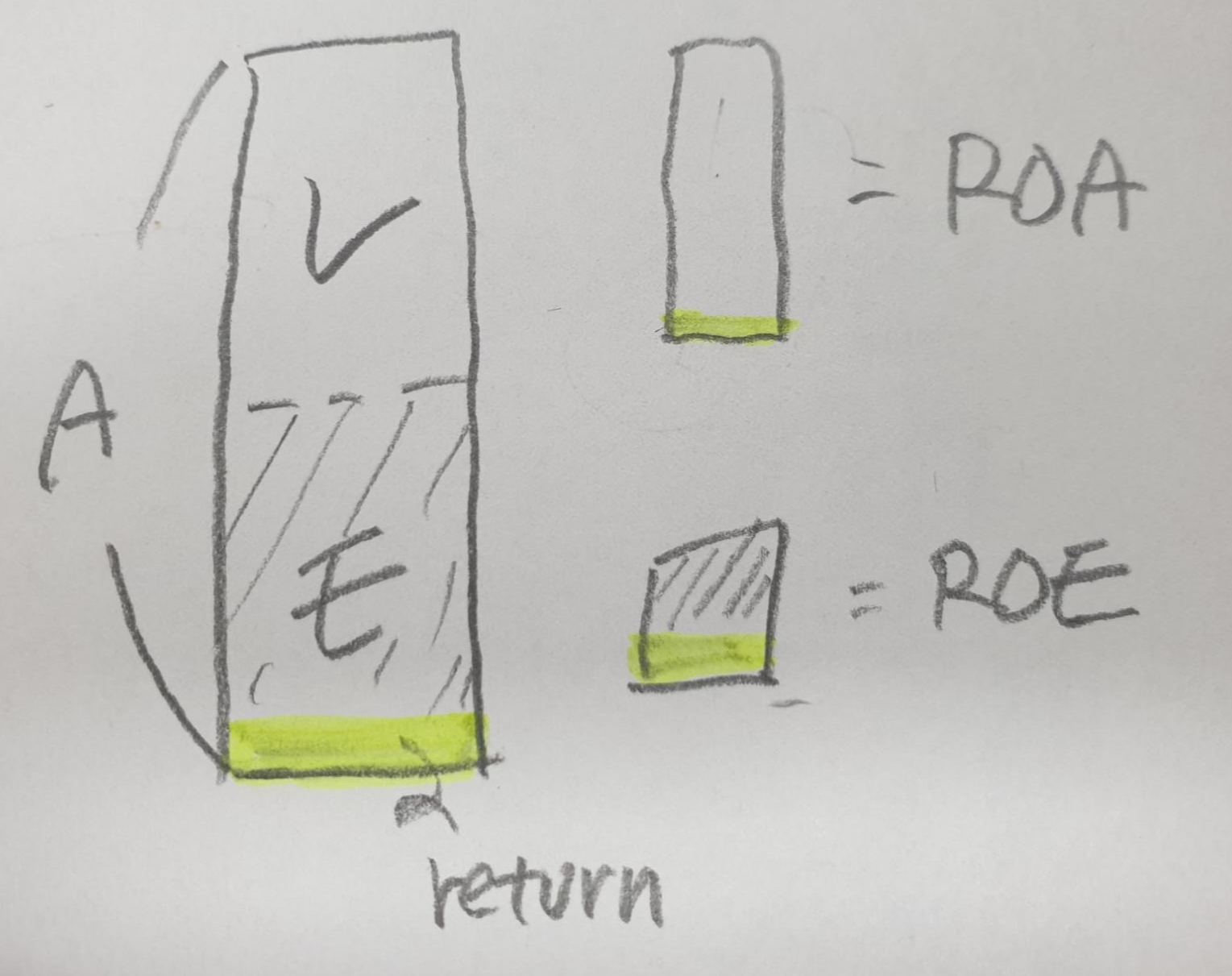

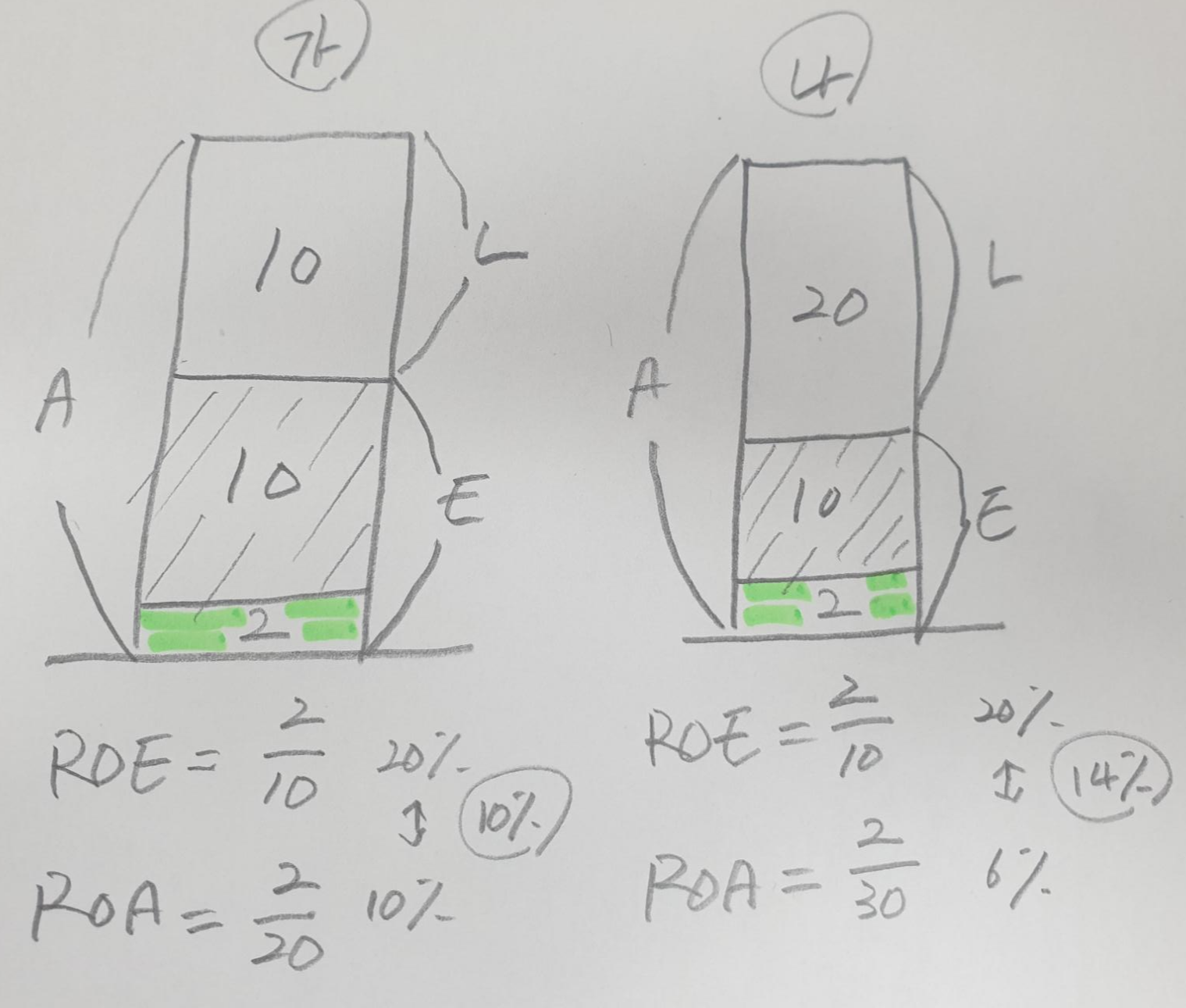

위 그림을 글로 정리해 보자면, A(자산)는 L(부채)과 E(자본)으로 구성되어 있다.

전체 A를 운용하여 회사가 얼마만큼 수익을 창출하는가는 ROA,

E에서 수익이 차지하는 비중은 ROE, 간단하게 개념이 잡힌다.

ROA = 순이익 ÷ 총자산

ROE = 순이익 ÷ 자기자본

4. ROA, ROE 활용

ROE와 ROA를 같이 보는 이유는, 부채를 빼고 볼 때와 넣고 볼 때의 변화 차이를 확인할 수 있기 때문이다.

앞서 부채비율에서 언급한 바와 같이 부채는 잘만 활용하면 작은 자기자본으로 더 큰 돈을 벌게 해주는 수단이자, 부채가 너무 높으면 한순간에 무너질 수 있는 세심한 조절이 필요한 지표이다.

동종 업계 대비 한 기업이 ROE가 높으면

기본적으로 자기자본을 효율적으로 사용하고 있다고 볼 수 있지만,

하지만, ROE만으로 속단하기는 어렵다.

위 그림을 보자

가, 나 회사 공히 ROE는 20%로 동일하지만, ROA는 차이가 있다.

자기자본 대비 벌어온 돈은 동일하지만, 부채가 얼마인가가 차이가 있다는 뜻이다.

ROE와 ROA의 갭이 적은 회사가 부채까지도 더 효율적으로 활용하여 가치를 창출한다고 볼 수 있다.

즉, 같은 ROE를 가진 회사는 ROA와의 갭 차이를 비교하여 어느 회사가 더 효율적인지 평가 가능하다

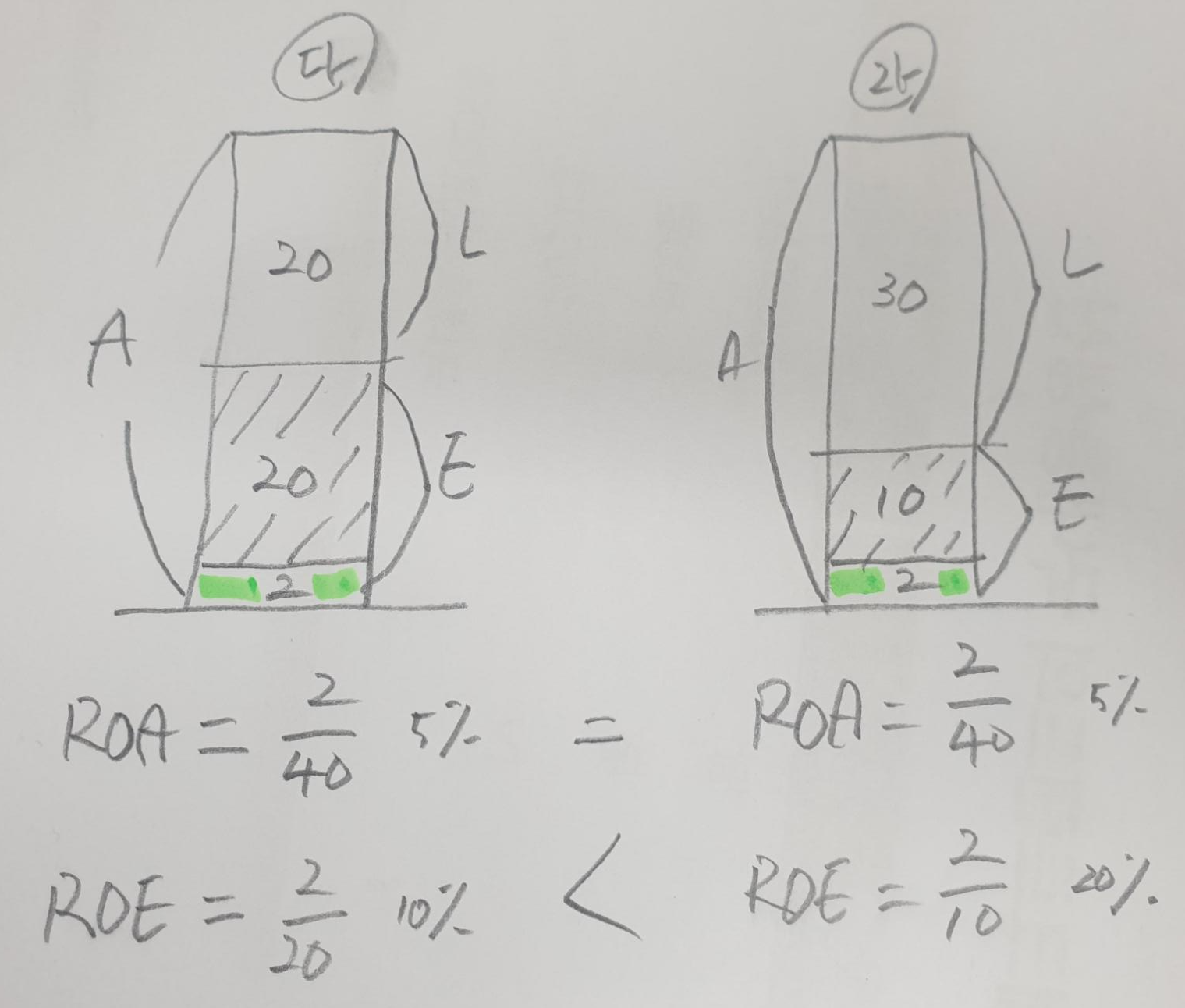

이번에는 같은 자산규모를 지니고 있는 두 회사를 가정해보자.

자산규모와 순이익이 모두 동일하기 때문에 ROA는 같지만,

그 구성비의 차이로 인해 ROE가 차이가 난다.

이 때, ROA를 고정값으로 두면 ROE가 높은 회사가 부채가 더 많다.

즉, 동일한 자산규모를 가진 회사를 비교할 때에는

ROE가 낮은 회사가 보다 더 재무상태가 건전할 가능성이 크다는 것

이처럼 ROA, ROE는 개별 사안만 두고 비교할 것이 아니라

상호교차 비교를 해야 보다 더 적절한 평가가 가능하다.

'유용했던 것' 카테고리의 다른 글

| 건강보험심사평가원 채용 대비: 기능과 역할 (0) | 2021.03.26 |

|---|---|

| 코로나19 출입명부, 핸드폰 번호 대신 개인안심번호 사용하기 (0) | 2021.03.24 |

| 2019년 우울증 현황(건강보험심사평가원 빅데이터 활용) (0) | 2021.03.09 |

| 매번 헷갈리는 LTV, DTI, DSR 계산법 정리 (0) | 2021.03.09 |

| 한국 관광 빅데이터 플랫폼 '한국관광 데이터랩' (0) | 2021.02.18 |